中邮证券有限责任公司蔡雪昱,杨逸文近期对中宠股份(002891)进行研究并发布了研究报告《自主品牌高速增长,国内外业务双轮驱动》,给予中宠股份买入评级。

中宠股份

投资要点

618预售反馈积极,多品牌系列驱动顽皮稳健增长。目前顽皮下有经典系列、小金盾、精准喂养3个系列,细分系列对应不同客群、卡位不同价格带。经典系列产品结构持续优化,占比进一步提升,小金盾在年初设定为阶段性试水目标,但通过精准营销和促销活动、实际表现超出预期,全年预期将贡献显著增量,得益于小金盾系列的亮眼表现、配合高汤鲜肉等新品的线下推广,顽皮品牌全年营收预计实现可观提升,整体规模稳步扩大。由于渠道结构原因(淘系自营占营收比重较低)导致线上销售并未完全反应在报表中,今年618预售情况仍反应出顽皮品牌有强劲增长。

渠道差异化策略,线上新业态与线下精细化并行。自营电商占比仍较低,但新兴平台(如抖音自播)成为新品推广的核心阵地,直销模式占比提升,用户以年轻消费者为主,客单价和毛利率具备优势。线下渠道仍占据重要份额,分销体系成熟,价格策略灵活以适应不同市场。同时,私域运营和即时零售增长迅速,该渠道更注重便利性,推动高毛利订单增长。

自主品牌盈利能力将逐步提升,主要受益于产品结构优化和规模效应,北美工厂面临原材料价格波动,公司已通过调价策略应对,销售费用率维持稳定。研发互动机制持续完善,公司成立创新研发部门专门对接产品部和研发部,将最新产品动态、行业趋势跟进并汇总,强化研发投入,深化功能性产品布局、提升品牌价值,在市场竞争中巩固自身优势。

盈利预测与投资评级

我们维持2025年-2027年营业收入预测至53.47/63.32/74.43亿元,同比+19.75%/18.44%/+17.54%,维持2025年-2027年归母净利润预测至4.7/5.95/7.16亿元,同比+19.46%/+26.40%/+20.38%。对应三年EPS分别为1.55/1.95/2.35元,对应当前股价PE分别为40/31/26倍,维持“买入”评级。

风险提示:

食品安全风险;市场竞争加剧风险;原材料价格波动风险

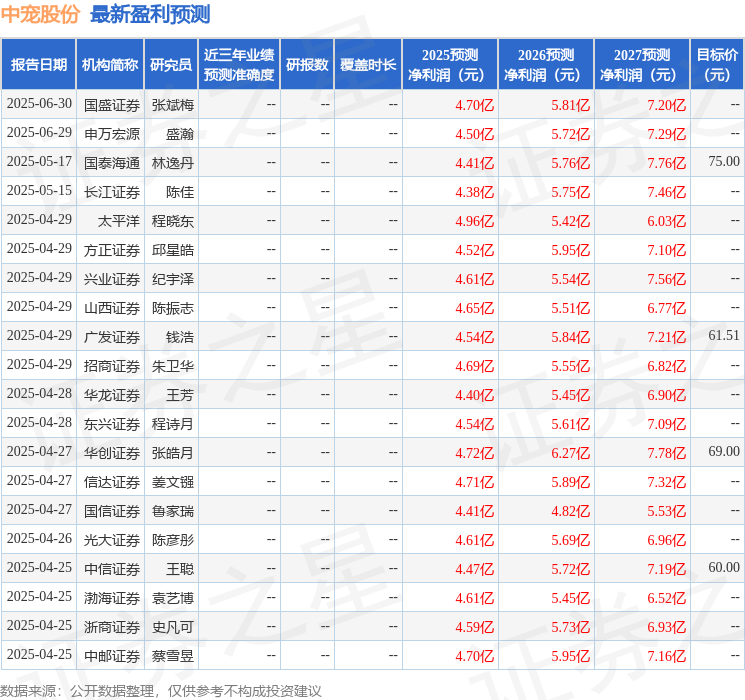

最新盈利预测明细如下:

该股最近90天内共有36家机构给出评级,买入评级25家,增持评级11家;过去90天内机构目标均价为61.26。

正规杠杆平台提示:文章来自网络,不代表本站观点。